11月3日,全球光伏电池“三哥”润阳股份计划当天IPO上会,拟登陆深交所创业板。

作为单晶PERC太阳能电池片的主要供应商,润阳股份在过去三年里,实现太阳能电池片销量排名稳居全球第三的优异成绩。

如今,润阳股份踏上IPO的征程,能否顺利登陆国内资本市场呢?

拟IPO募资40亿

今年7月26日,江苏润阳新能源科技股份有限公司(简称:润阳股份)递交首次公开发行股票招股说明书申报稿,拟冲刺深交所创业板IPO上市。

根据其招股书显示,润阳股份首次公开拟发行股票数量不超过4001万股,不低于本次发行后总股本的10%,预计募资40亿元。主要募投项目分别是年产5万吨高纯多晶硅项目、年产5GW异质结电池片生产项目等。

(截图来源于招股书)

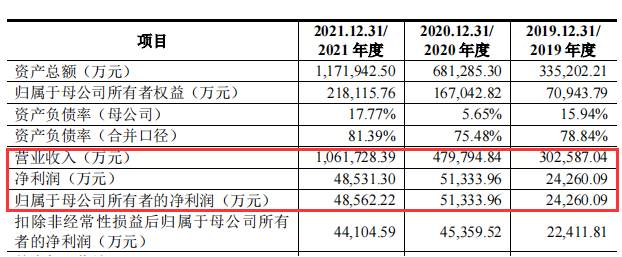

根据财报数据显示,在2019-2021年,润阳股份实现营收分别为30.26亿元、47.98亿元和106.17亿元,实现归母净利润分别为2.43亿元、5.13亿元和4.86亿元;同期,该公司太阳能电池片业务占总营收的比例均超过99%,为营收和利润的最大来源。

从财报来看,在近几年光伏行业高景气度之下,润阳股份的营收也是高歌猛进,从30亿的规模迅速发展到超百亿的规模。然而,去年虽然营收同比大增121%,但是净利润却不增反降,下跌5.26%,出现“增收不增利”的现象。

今年上半年,其营收和净利润分别为89.77亿元和5.06亿元,净利润率水平仍然较低。而一个主要的原因在于:近年来上游硅料和硅片价格持续上涨,压缩了下游电池片的利润空间所致。

而在本次IPO募资40亿的用途中,润阳股份除了斥资5亿元新建5GW光伏电池片的产能,还将斥资20亿元投建5万吨高纯多晶硅产能,占募资总额的一半;另外15亿元则用于补充流动资金。

电池片销量全球第三

资料显示,润阳股份的核心产品为单晶PERC太阳能电池片,占其销售总额的95%以上。截至2021年底,其单晶电池片产能达到22GW,并且具备182mm及以上大尺寸电池片的生产能力。

根据PVInfolink的统计数据显示,在2020年至2022年上半年,润阳股份光伏电池销量均稳居全球第三名。其主要客户包括晶科能源、晶澳科技、阿特斯、隆基股份、天合光能等全球一线大型组件厂商,并形成长期稳定的合作关系。

在新增产能方面,润阳股份今年新建一条位于东南亚泰国的太阳能电池生产线,目前该公司海外大尺寸电池产能约为4GW。另外,该公司13GW TOPCon电池生产线将于2023年上半年建成投产,并拟募投5GW异质结电池片项目。此外,该公司还将募资在宁夏新建5万吨高纯多晶硅项目;并积极申报宁夏GW级光伏电站建设指标,现已获批140MW保障性并网规模。

净利率降低 负债率偏高

然而,值得关注的是,润阳股份仍存在一定的风险因素:

其一,产品结构过于单一,抗风险能力相对不足。由于其主要业务集中于电池片环节,其近几年太阳能电池片业务收入占同期主营业务收入的比例均在99%以上。

其二,毛利率减少,净利率明显下滑。在2019-2022年上半年,其主营业务毛利率分别为16.7%、19.5%、10.9%和12.6%,近年来波动明显;而在净利率方面,同期分别为8.0%、10.7%、4.6%和5.6%,净利率几乎被“腰斩”。而近年来硅料与硅片价格的持续上涨,进一步压缩了电池片业务的利润空间。

其三,资产负债率偏高。在2019-2022年上半年,其资产负债率分别为78.84%、75.48%、81.39%和81.99%,整体上呈现上升的趋势,与同行竞争对手相比相对较高;而其流动比率和速动比率均不足1倍,变现能力和短期偿债能力相对较弱。

其四,主营产品无完整定价权。由于该公司存在向大型光伏一体化厂商采购硅片的同时又销售电池片的“双经销”业务模式,供应商和重要客户高度重叠,不利于产品采销议价,因此,该公司最终生产并销售电池片的定价原则为硅片采购价格上浮一定价差,不具备完整的电池片销售定价权。换句话说,其充当了产品“代工”的角色。

此外,招股书也显示,润阳股份还存在内控不合规、信披数据与大客户购销数据不一致、未披露整改事项等方面的问题。

多久能上市?

一般情况下,从创业板IPO核准后到上市,大约需要两个月到半年的时间,而大多数企业需要半年左右。

就目前而言,随着光伏行业内卷化加剧,头部企业纷纷加码一体化产能,仅为“代工”角色的润阳股份,难以长久维系其生存的空间。正基于此,该公司开始布局上游多晶硅环节,以期进一步提高自身企业竞争力。

因此,润阳股份急切希望通过IPO上市,募集扩张产能所需的资金,延伸其产业链,提高自身盈利能力和抗风险能力,为公司的长远发展保驾护航。